Вышла новая статья Valeriy Zakamulin.Market Timing with Moving Averages: Anatomy and Performance of Trading Rules, в которой исследуются возможности стратегий, основанных на использовании скользящих средних. Автор рассматривает алгоритмы, в которых применяются различные виды скользящих средних со следующими правилами входа и выхода из позиции:

1. Импульс - если цена актива в текущий момент времени выше цены в прошедший момент - покупаем, наоборот - продаем. Здесь скользящие средние не используются

2. Цена минус средняя - если цена актива в текущий момент времени выше значения скользящей средней ( для всех видов - простая, взвешенная, экспоненциальная ), то покупаем, наоборот - продаем.

3. Изменение в направлении - если значение скользящей средней в текущий момент времени выше, чем значение этой же средней в прошлый момент - покупаем, наоборот - продаем

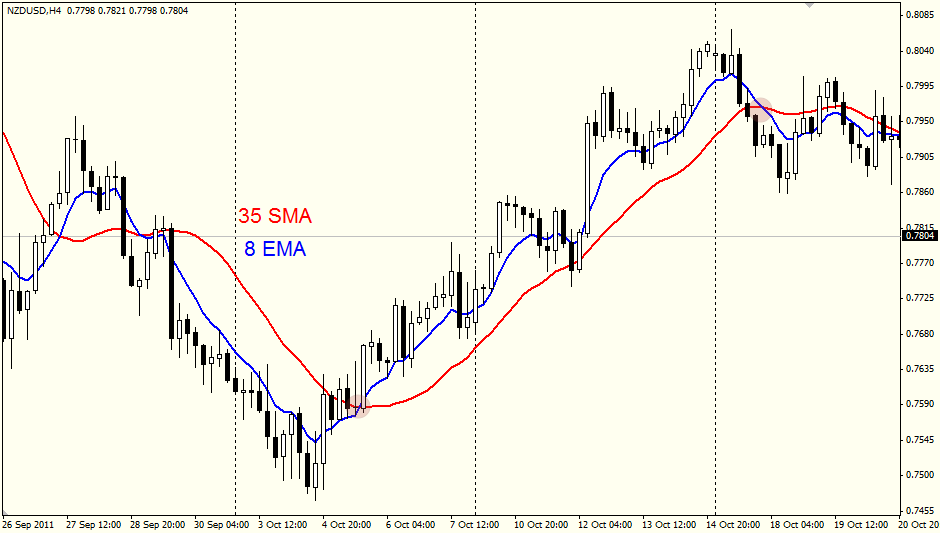

4. Пересечение средних - если значение скользящей средней с меньшим периодом больше, чем значение скользящей средней с большим периодом, покупаем, наоборот - продаем.

Автор приходит к интересным выводам:

во-первых, использование всех вышеперечисленных правил эквивалентно применению экспоненциальной скользящей средней к разнице цен (цена текущего момента минус цена прошлого момента) с различными весами, то есть, если значение такой средней больше 0, покупаем, меньше 0 - продаем, и нет смысла городить огород из индикаторов,

во-вторых, на длительных периодах стратегии на скользящих средних показывают значительно лучшие результаты, чем стратегия купил-и-держи, при этом:

- период, на котором считается скользящая средняя, разный для различных промежутков времени в смысле получения максимальной прибыли и должен выбираться трейдером на основе исторических данных

- не найдены доказательства того, что придание больших весов последним ценам увеличивает прибыльность стратегии

- максимальную прибыльность показывает стратегия импульс

На средних периодах длительности промежутков лучше, чем купил-и-держи и хуже, чем купил-и-держи, примерно равные по времени, при этом значения прибыли на первых промежутках больше, чем у стратегии купил-и-держи.

Авторы проводили исследования на рыночных данных аж с 1870 до 2010 года, и под длительными периодами имеют в виду дистанции более 10 лет, под средними от 5 лет. Однако и для более коротких промежутков времени я бы согласился с их выводами. Прошу заметить, во всех рассматриваемых стратегиях стопы не использовались, а как вы думаете, если их применять, в какую сторону бы изменилась прибыльность алгоритмов?

Вообще стоп с точки зрения матожидания в сделке является нейтральным выходом. Поэтому если стандартный системный выход добавлял матожидание (а хороший выход обязан обладать этим свойством), то замена его на стоп при статзначимом кол-ве сделок должна по идее абсолютную прибыль понизить.

Да, вы правы.