Представляю интересную, но, возможно спорную, статью, написанную авторами Zura Kakushadze, Geoffrey Lauprete and Igor Tulchinsky - "101 Formulaic Alphas". Подходы к торговле, описанные в этой статье, применяются многими трейдерами на практике, а насколько прибыльны представленные сигналы, вы можете проверить сами.

Введение

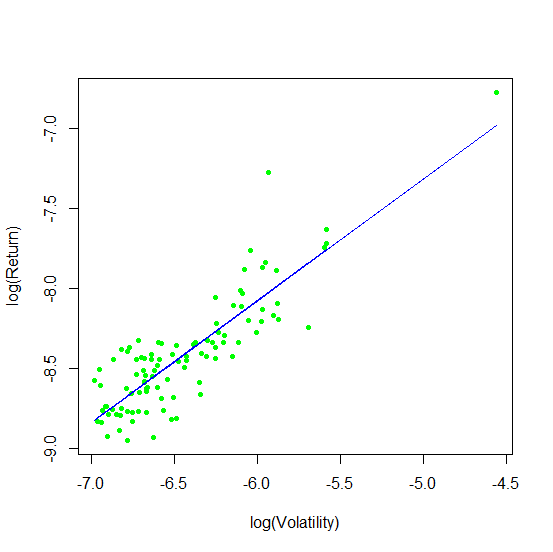

Мы приводим явные формулы, также являющиеся и компьютерным кодом, по 101 сигналу для реальной торговли - так называемых альфа-сигналов. Среднее время удержания позиции по ним варьируется от 0.6 до 6.4 дней. Средняя величина парных корреляций этих сигналов довольно низкая, 15.9%. Прибыльность сильно коррелирует с волатильностью, но не имеет значительной зависимости от оборота, что напрямую подтверждает раннее полученный нами результат на основе косвенного эмпирического анализа. Также мы эмпирически установили, что оборачиваемость мало влияет на корреляцию альфа-сигналов.

Существуют две дополняющие друг друга – и в некотором смысле даже конкурирующие друг с другом - тенденции в современной алгоритмической торговле. С одной стороны, все больше и больше участников рынка (алготрейдеры, в частности) применяют сложные количественные методы для поиска альфа-сигналов, что приводит к появлению большого количества слабых и эфемерных сигналов. С другой стороны, технологические достижения позволяют существенно автоматизировать (большую часть) поискового процесса. Это дает все большее количество альф, чье число может составлять сотни тысяч и даже миллионы, и с экспоненциально возрастающим прогрессом в этой области, вероятно, достигнет и миллиарда... Такое распространение торговых сигналов – хотя, в большинстве своем, слабых и эфемерных – позволяет объединять их сложными математическими методами в единый “мега-альфа" сигнал. И тогда применяется именно этот “мега-альфа”, вместо торговли отдельными сигналами, что в качестве бонуса дает возможность автоматически сводить свои кросс-сделки внутри системы ( что имеет решающее значение для экономии на торговых издержках и т.п.), а также достичь диверсификации портфеля (добавляет возможности хеджирования), и так далее. Одной из проблем в совмещении альфа-сигналов обычно является ситуация “слишком много переменных, мало наблюдений”. Таким образом, ковариационная матрица альфа сигнала стремится к вырожденной.

Кроме того, алготрейдинг является довольно скрытной областью деятельности и по нему мало доступной информации. Это создает атмосферу загадочности вокруг современной алготорговли и порождает множество вопросов. Например, с таким большим количеством альфа-сигналов, имеется ли сильная корреляция между ними? Что из себя представляют эти сигналы? Основаны ли они на ценовых данных и данных по объему, на возврате к среднему, импульсах, и т. д.? Как прибыльность альфа-сигналов зависит от волатильности и оборотов ?

В предыдущей работе нами сделан шаг в демистификации области современной алготорговли при изучении некоторых эмпирических свойств 4,000 применяющихся в реальной торговле альфа-сигналов. В данной работе мы делаем еще один шаг и представляем явные формулы, также являющимися компьютерным кодом, для 101 альфа-сигнала. Эти шаблонные альфы – хотя большинство из них не так уж и просты – служат целью предоставить читателю краткий обзор того, что из себя представляют подобные сигналы. Это также позволит читателю повторить и проверить эти альфы на исторических данных и сделать новые исследования и эмпирический анализ. Надеюсь, в дальнейшем это вдохновит (молодых) исследователей на новые идеи и создание своих собственных альфа-сигналов.

Мы обсудим некоторые общие особенности наших шаблонных альф во 2 части статьи. Эти сигналы основаны на значениях “цена-объем” (дневная прибыль/убыток от закрытия предыдущего дня к закрытию текущего, открытие, закрытие, максимум, минимум, объем и средневзвешенная цена (vwap)), но в некоторых сигналах используется и “фундаментальный” вход, в том числе один сигнал использованием рыночной капитализации, а также ряд альф, применяющие некоторые типы бинарной промышленной классификации, такие как ОКВЭД, БИКС, НАИКС и др., которые используются для нейтрализации секторальных влияний.

Мы рассмотрим эмпирические свойства наших альф в части 3 на основе коэффициентов Шарпа для каждого сигнала, оборота и прибыльности в расчете на одну акцию, а также на ковариационной матрице выборки. Среднее время удержания позиции по сигналам колеблется примерно от 0,6 до 6,4 дней. Среднее (медиана) парной корреляции этих альф низкое, 15.9% (14.3%). Прибыль R сильно коррелирует с волатильностью V, и мы найдем эмпирическую зависимость:

с X ≈ 0.76 для нашего 101 сигнала. Кроме того, мы покажем, что прибыль не имеет существенной зависимости от оборота Т.

Далее мы найдем эмпирически, что оборот как таковой плохо объясняет корреляцию альфа-сигналов. Точнее можно сказать, что попарная корреляция  сигналов (i, j = 1, ... , N, i ≠ j), не имеет сильной корреляции с произведением

сигналов (i, j = 1, ... , N, i ≠ j), не имеет сильной корреляции с произведением  , где

, где  и

и  - произвольная константа нормализации.

- произвольная константа нормализации.

сигналов (i, j = 1, ... , N, i ≠ j), не имеет сильной корреляции с произведением

сигналов (i, j = 1, ... , N, i ≠ j), не имеет сильной корреляции с произведением  , где

, где  и

и  - произвольная константа нормализации.

- произвольная константа нормализации.

Краткие выводы сделаем в части 4. Приложение А содержит наши формулы альфа-сигналов с определениями функций, операторов и используемых данных.

Продолжение следует.

(3 голосов, средний: 4,33 из 5)

(3 голосов, средний: 4,33 из 5)

Добрый день.

Вот в этой статье были упомянуты "альфы".

Что это за альфы?

Я понимаю что такое альфа в терминах "риск-менеджмента"

Но это статью писали ребята из WorldQuant и у них там, кажется, свое понимание значения слова "альфа".

Здесь под альфа имеются в виду сигналы, по которым принимаются решения о торговле, т.е. входе/выходе из позиции и т.п. Можно сказать, что это сигналы, предсказывающие с какой-то вероятностью направление будущего движения цен.

В статье для примера приводится mean-reversion alpha -ln(todays open / yesterdays close)

Что именно считает эта формула? Как ее интерпретировать? Это правдоподобие чего-то?

Это не правдоподбие, а просто число - логарифм отношения цены сегодняшнего открытия к цене вчерашнего закрытия. Это сигнал для открытия позиции в какую-то сторону - в лонг или шорт. Чтобы узнать в какую именно сторону - нужно взять исторические значения, посмотреть, как двигалась будущая цена в зависимости от различных значений этого сигнала, и составить свою статистику, на основе которой вы и сделаете вывод о предсказательной силе данного сигнала. Судя по тому, что эта альфа - mean-reversion, то при превышении сигналом определенного значения, позиция открывается в сторону, противоположную движению цены.

Аа, теперь более ясно,

то есть эти "альфы" -- это фичи для какого-нибудь другого алгоритма? (например, какого-нибудь машинного обучения или, как Вы сказали, статистики)

В таком случае, какое практическое значение от них? Ведь сейчас есть отличные алгоритмы для unsupervised построения признаков, которые могут "придумать" гораздо более сложные (имеется в виду нетривиальные для человеческого воображения) признаки? Пример: denoising autoencoder, RBM, которые могут строить линейные и нелинейные модели данных....

А зачем придумывать более сложные, если, например, работают и эти? На практике используются довольно простые сигналы, а машинное обучение и т.п. применяется в основном не для получения сигнала, а для оптимизации парметров, или оптимальной диверсификации портфеля и т.п.

Я, может, не прав, но моя точка зрения такова:

бизнес WorldQuant'а построен на том, чтобы непрерывно генерировать как можно больше таких альф, с помощью штатных сотрудников и с помощью аутсорса (они, кстати, круто сделали платформу для аутсорсинговых рисерчеров)

Дак вот, если, по большому счету, такие альфы можно генерировать без участия такого большого количества людей...