На текущем этапе голосования довольно сложно было определить лидера. Публикации, появившиеся раньше, набрали чуть больше голосов, что, в общем, понятно. Поэтому я решил добавить еще и свой голос за статью Mark Paddrik, Roy Hayes, William Scherer, Peter Beling - Effects of Limit Order Book Information Level on Market Stability Metrics, в которой есть много полезных сведений об очереди ордеров, и представляю ее перевод.

6 мая 2010 года американский рынок пережил одно из самых больших падений цен в его истории. Индекс Доу-Джонса упал на 5 процентов менее, чем за 5 минут. Цепь падений произошла в следующие 15 минут торгов. Это падение поставило вопрос о стабильности рынков капитала и привело к расследованию SEC.

Падение 6 мая было особенным в смысле того, что не было похожих по глубине, объему и скорости падений цены. Обвалы меньших масштабов, тем не менее, случаются часто. Между 2006 и 2012 годами было около 18 520 случаев мини-обвалов, в которых отдельные активы испытывали резкое снижение и несколько обновлений цены за короткий период времени. Хотя случаи таких падений отличаются один от другого, они несут определенные единые стрессовые маркеры, которые, если их распознать заранее, могут быть основой для воздействия на рынок с целью увеличения его стабильности.

Метрики TR-VPIN и BV-VPIN были созданы для предсказания обвалов рынка. Эти метрики имеют значительные ограничения, так как они сконструированы с использованием калибровки in-sample, без тестирования out-of-sample, и в целом неэффективны в предсказании краткосрочной волатильности, так как рассчитываются по динамике объемов. Более того, VPIN использует только информацию о сделках, и не учитывает даже базовую информацию из книги заявок, являющейся превалирующим торговым механизмом в современных электронных фьючерсных и спотовых рынках. При этом очевидно, что книга заявок предлагает структуру, которая делает возможным исследовать неравномерности в формировании цены и общей стабильности рынка.

В этой статье мы исследуем гипотезу о качестве индикаторов стабильности, которое может быть повышено с использованием информации из очереди заявок. Цель исследования - достичь увеличения качества метрик стабильности путем перемещения от публично доступной информации к более детализированным данным. Гипотеза трудна для эмпирического тестирования, так как требуется много маркет данных о структуре очереди заявок, называемых микроструктурными данными, и часто очень сложными и требующими много времени для расчетов.

Метрики стабильности характеризуются их способностью предсказывать надвигающуюся дестабилизацию в форме обвала цен. Мы тестируем данные, генерируемые агентской симуляционной моделью, которая включает механизм очереди заявок и связанные с ним микроструктурные данные по всем уровням. Симуляционная модель основана на агентах с "нулевым интеллектом", и таким образом, ограничена по точности, но настроена на известные факты об исторических данных. Наш ключевой вывод состоит в том, что метрики, использующие более детализированные микроструктурные данные, имеют значительную способность предсказывать обвалы на симуляционных рынках. Для проверки выводов симуляции, мы использовали небольшой набор реальных рыночных данных для демонстрации того, что наиболее эффективные метрики на симуляции также эффективны в предсказании обвала 6 мая 2010 года на фьючерсах E-mini S&P500 и 17 сентября 2012 года - мини обвала на фьючерсах нефти Лайт Свит за одну минуту до этих событий.

Предыстория

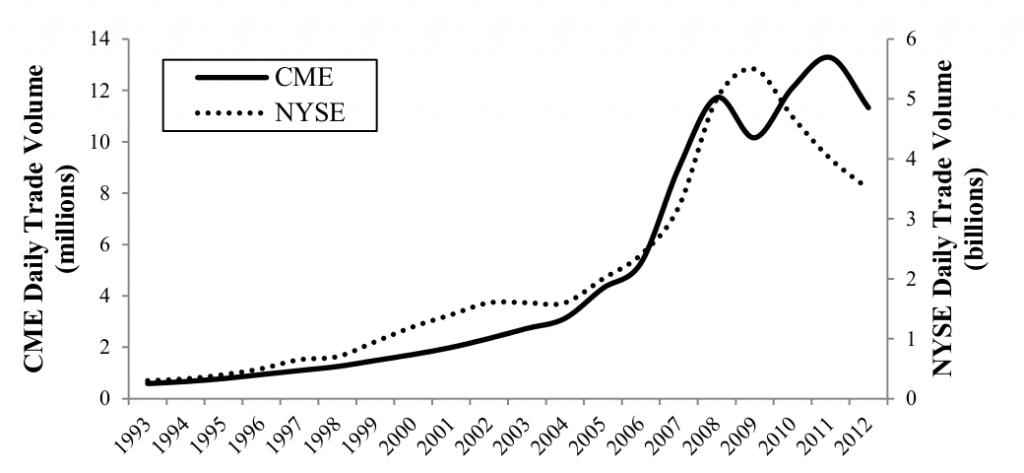

Быстрое и широкое распространение компьютерных и коммуникационных технологий в ранних 1990 годах стимулировало интерес бирж к увеличению доли электронных платформ для торговли на рынке. Основная торговая активность переместилась с физических торговых площадок на электронные биржи. Алгоритмическая торговля с использованием сложных алгоритмов привело к расширению спектра финансовых инструментов, предлагаемых биржами.

Переход к электронным биржам потребовал новый способ нахождения цены активов в рыночном формате, который позволял участникам взаимодействовать в манере, подобной существовавшей ранее. В результате возникла электронная книга заявок, которая сейчас доминирует на рынке. Изменения были приняты всеми участниками и, в общем, оказались эффективными.

Тем не менее, в результате этой трансформации, возникли новые вызовы из-за другого поведения участников и событий, подобным обвалам цен. Эти вызовы определили необходимость развивать возможность отслеживания огромного количества рыночных данных для вычисления воздействия участников и предотвращения подобных обвалов.

Рыночная стабильность сильно зависит от механизма торгов и формирования цен, а также от исследования данных, генерируемых механизмом электронной книги ордеров, которые могут предоставить информацию, нужную для предупреждения будущей дестабилизации цен. Первый шаг это понимание функционирования книги заявок.

Рынок с электронной очередью заявок

Электронная книга заявок - это основной механизм для установления цен и торговли на биржах, публично доступные данные, представляющие биды и офферы ( предложения на покупку и продажу актива). Книга заявок состоит из цен и количества лимитных ордеров. Сделка происходит, когда новый ордер приходит по существующей в очереди заявок цене, пересекая спред между лучшим бидом и лучшим аском. Новый или измененный ордер взаимодействует с лучшим противоположными ордерами на основе ценового и временного преимущества, убирая их из очереди, пока этот новый пришедший ордер частично или полностью не исполнится, остаток от него становится новым лучшим бидом или аском. Другие типы ордеров не видимы публично, такие как стоп ордера или айсберги, следующие дополнительным правилам. Тем не менее, все они становятся видимыми лимитными ордерами перед исполнением.

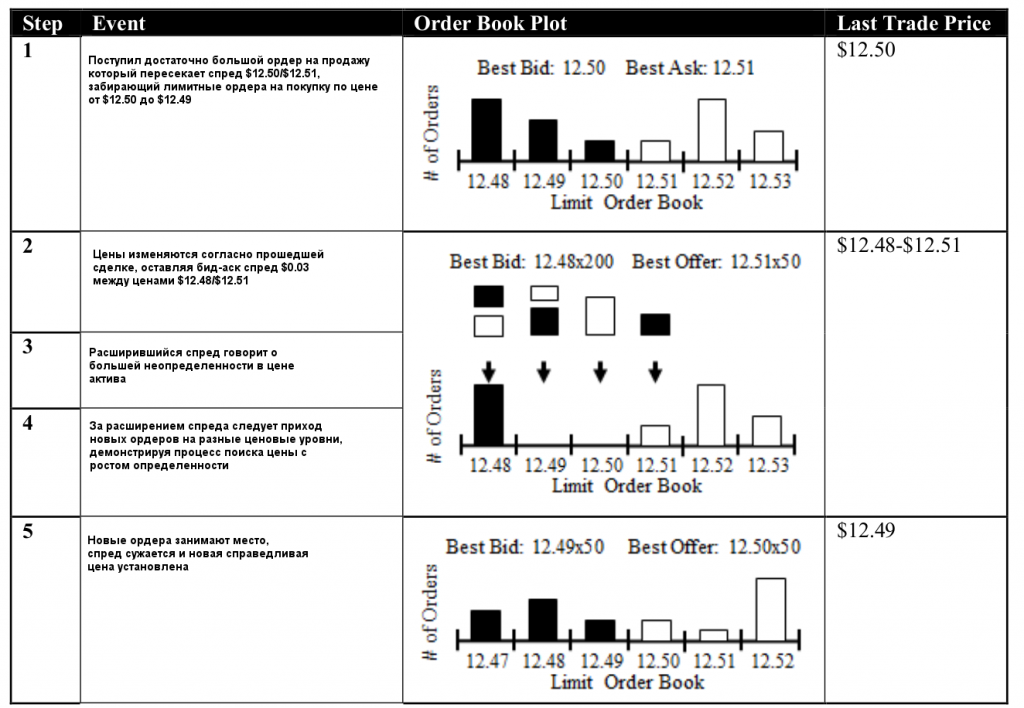

Установление цены - это результат взаимодействия между покупателями и продавцами, которые помещают, изменяют и отменяют ордера, приводящий к сделкам, когда согласованная цена найдена. Индивидуальные решения и взаимодействие между участниками рынка создают инфраструктуру книги заявок, определяющую цену актива. Рисунок в заглавии показывает пример типичной реакции рынка на процесс поиска цены. Хотя книга заявок и ее правила относительно просты, поведение рынка сложное, так как включает множество участников, взаимодействующих друг с другом статистически, делая его анализ трудным.

Проблемы архитектуры рынка и дискуссия о них

Процесс поиска цены в книге заявок не всегда происходит в последовательной манере. Рынок может неожиданно утратить эластичность, что ведет к скачкам цены за короткий промежуток времени. Эти события, мини обвалы, характеризуются быстро изменяющейся ценой актива за которткий период, до момента ее восстановления.

Процесс восстановления может происходить двумя путями. Первый, и наиболее частый, позволяет рынкам достичь справедливой цены естественным способом, через процесс непрерывной постановки новых ордеров в очередь заявок. Второй - это вмешательство, известное, как планка, когда биржа приостанавливает торги на определенный интервал времени, останавливая механизм формирования цен. Это дает участникам рынка больше времени для исследования рыночных условий и генерации ордеров для достижения справедливого уровня в новом процессе поиска цены.

Хотя подобные проблемы ценового поиска возникали 9 000 раз между 2007 и 2010 годами, это не вызывало обеспокоенности, так как были остановлены с помощью механизма планок и их воздействие было минимальным. Тем не менее, в 2010 году одно из таких событий произошло на большинстве рынков ценных бумаг и сырья, приведя к потере более чем триллиона долларов в цене активов менее чем за пять минут до момента восстановления.

Отчет SEC по событиям 6 мая 2010 года отметил автоматический алгоритм исполнения, который продал большое число контрактов, как источник обвала. Алгоритм, который был запущен на E-mini S&P500 фьючерсах, успел продать около 9% объема предыдущей минуты. Этот процесс, хотя его использование ранее не приводило к отрицательному воздействию, дал старт цепочке продаж фирмами, использующими высокочастотный алготрейдинг, что привело к усилению постоянного снижения цен.

Эффект этого события привел к дискуссии об автоматической торговле на рынках и как она воздействует на рыночную стабильность. Хотя использование автоматических систем ведет к увеличению рыночных объемов и сужению ценовых спредов, котрые являются индикатором хорошего качества рынка, поднимался вопрос об информационной пользе таких систем. В некоторых исследованиях была показана отрицательная корреляция во взаимотношении между рыночной способностью усваивать информацию о фундаметальных показателях компаний в ценах актива и присутствием автоматической торговли.

Было сделано предположение, что автоматические ордера могут иметь негативное влияние на рыночную способность оценивать активы, скрывая информацию в книге заявок. Из-за большого количества высокочастотных ордеров, поставленных внутри первых нескольких тиков от лучших бида-аска, такие ордера могут сужать ценовые спреды, создавая видимость ликвидности. Однако, при реальной сделке, ордера могут отмениться, делая рынок менее ликвидным, чем он казался.

Электронные рыночные данные

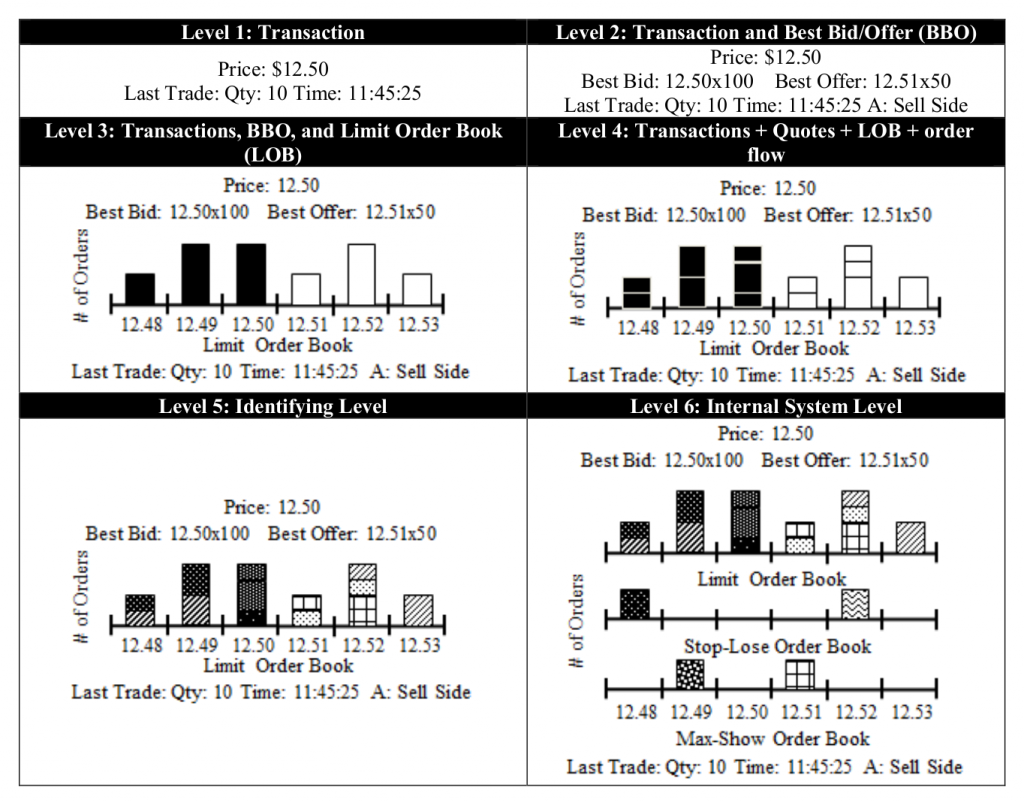

Участники рынка, биржи и регуляторы изучают состояние электронных рынков и процесс оценки активов, исследуя рыночные данные. Финансовые биржи предоставляют различные количества данных, с разными уровнями приватности и информационного содержания. Традиционно, степень информации, предоставляемой или продаваемой биржами, может быть разделена на уровни информации, ассоциированной с состоянием электронной книги заявок. Мы разделили эту информацию на 6 уровней в таблице ниже.

Уровни 1 и 2 обычно доступны в публичных биржевых данных и позволяют участникам исследовать цены сделок и видеть цены лучших бида и оффера, вместе с предложением на конкретной цене, которое является агрегированным потоком ордеров между биржей и отдельными участниками. Разница между уровнем 1 и уровнем 2 - это второй уровень, дающий участнику некоторую информацию о состоянии рынка, предоставляя лучший бид и аск, вместо последней цены сделки.

Уровни 3 и 4 - это публично доступные наборы данных, но обычно распространяемые за дополнительную плату. Эти данные предоставляют моментальный снимок очереди заявок (снэпшот) до некоторой глубины ( обычно 10 уровней на обеих сторонах от лучшего бида или аска). Уровень 4 отличает от уровня 3 агрегированный снимок лимитной книги заявок с предоставлением полного потока ордеров, заполняющего очередь заявок.

Уровни 5 и 6 обычно остаются приватными и доступными только биржам и регуляторам, для проверки рыночных участников на соотвествие правилам и процессам. Уровень 5 дает идентификационную информацию вместе с потоком ордеров, так что известно, кто поставил, изменил или отменил конкретный ордер, или кто произвел сделку (в 4 уровне этот поток анонимный). Уровень 6 включает весь поток ордеров и данные книги заявок по типу ордера (рыночный, лимитный, стоплосс и т.д.), что делает возможным отслеживать и учитывать все события, происходящие на рынке. Такие детали позволяют пользователю создать полную картину состояния рынка для каждого момента.

Эти уровни данных предоставляют разную глубину информации о рынке, но могут быть сложны для управления, из-за их большого дневного объема (см. рисунок ниже). Данные о сделках составляют только около 1% от общего потока данных, содержащего новые ордера, изменение ордеров,их отмену и данные сделок. Траффик потока ордеров в 100 раз больше потока данных сделок. Из-за большого количества данных пользователи обычно могут использовать только часть общих данных, доступных им. Например, регуляторы обычно используют комбинацию уровней 2 и 3, с добавлением некоторой приватной информации при расследовании событий на рынке.

В дополнение, большинство этих типов данных не сохраняется, так как это требует огромного количества процессорной производительности и их хранение достаточно затратно.Следовательно, большие объемы полезной информации, могущие помочь регуляторам в изучении неожиданных дестабилизирующих рыночных событий, остаются недоступными.

Просто требовать от регуляторов собирать данные высоких уровней ( таких как 4,5 или 6), при отсутствии расчетов их полезности, было бы неверно. Создание и анализ архитектуры рынка путем симуляционного моделирования предполагает меньшую стоимость и является технически эффективной экспериментальной платформой для вычислений необходимых значений и высокой точности финансовых рыночных данных.

В следующей части мы рассмотрим агентскую модель очереди заявок и получим много интересных фактов о механизме ее функционирования.

Сообщение