В прошлой части мы проводили симуляцию для одного определенного процесса - геометрического броуновского движения с положительным дрифтом. Можно сделать подобный же анализ для более сложных и более реалистичных наборов данных. Мы можем добавить толстые хвосты распределения, ассиметричность и т.п. Также можно сделать результат одной сделки зависимым от предыдущих. Во всех этих случаях результат будет одним и тем же - стоплоссы снижают средний доход и меняют его распределение на что-то подобное бимодальному. Но что произойдет на реальном рынке, где процесс приращения цен неизвестен и точно не соответствует нормальному? Давайте перенесем теорию в реальную торговлю.

Очевидно, многие инвесторы используют стопы. Некоторые настаивают, что стоплосс абсолютно естественнен и его правильное использование приводит , в общем, к долгосрочной успешной торговле. Не будем принимать это утверждение на веру просто из-за его распространенности и проверим, так это или нет. Учитывая, что большинство тестов показывают - стопы стоят денег, что по этому поводу думают трейдеры?

Давайте посмотрим на общепринятые аргументы за использование стопов:

1. Стопы ограничивают убытки.

Для каждой отдельной сделки это правда. Без учета проскальзывания и комиссии мы не можем потерять больше заранее определенного количества наших инвестиций при использовании стопа. Но, как мы могли видеть на нашей симуляции, в общем это может быть не более, чем иллюзия. Применение стопов на самом деле стоит нам денег в долгосрочном периоде, так что это утверждение определенно требует проверки.

2. Стопы это часть торговой дисциплины.

Это верно, если вы используете стопы чтобы показать вашу торговую дисциплину. Но дисциплина нужна при применении в составе соответствующей методологии, а не просто сама по себе. Так что эта фраза не отвечает ни на что.

3. Это необходимо для установки конкретного порога риска на каждую инвестицию ( один или два процента от общего объема).

Почему это так важно? Это тоже нуждается в доказательстве. К тому же объемы сделок и контроль рисков разные понятия с точки зрения определения потерь на каждую отдельную позицию.

4. Стоп это заранее предопределенный выход из позиции. Мы выходим, когда не хотим больше оставаться в текущей позиции.

Выход из позиции, в которой мы не хотим находиться- это отличная идея. Если мы используем стопы именно для этого, они хорошо подходят. Но нужно подумать еще, что это означает. Если мы закрываем позицию когда цена прошла определенное значение, то мы следуем за трендом. Мы утверждаем, что прошлое движение предсказывает движение цены в будущем. Стопы по определенной цене - это трендследящая система. Так что это может быть хорошей сделкой, если мы ставим исключительно на импульс (momentum). С другой стороны, в такой сделке нет особого смысла, если мы ожидаем возврата цены к некоторому значению. В этом случае мы будем выходить из сделок только в тех точках, где мы видим максимальный потенциал будущей прибыли.

Другими словами, причина, по которой мы должны выйти из позиции, работающей против нас, одна, и только единственная - когда мы ожидаем продолжения движения. Потери уже учтены - нам нужно думать о текущем риске, а не стоимости заложенных в алгоритм потерь. И если наш стоп зависит от движений цены, и мы говорим, что только направление движения определяет будущую цену, то мы следуем за трендом.

Это означает, что любой тест с правилом использования стоплоссов является тестом трендследящей стратегии. Стопы имеют мало отношения к контролю за рисками. Они на самом деле часть нашей торговой стратегии и источник доходов.

В качестве примера небольшое упражнение для доказательства этих утверждений - тестирование простой торговой идеи.

Мы взяли цены SPY за 10 лет, разбитые на 5-минутные интервалы ( тиковые данные в теории были бы лучше, но их получится слишком большой объем).

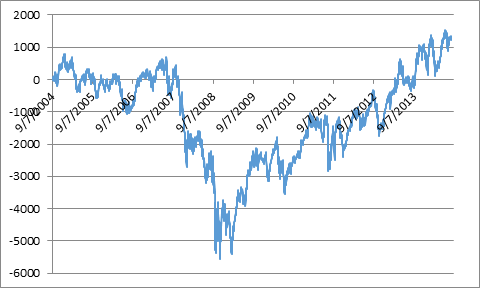

В начале каждого дня покупаем сто акций SPY и удерживаем их в течение дня, продавая на закрытии. Результаты приведены ниже и проиллюстрированы на графике в заглавии.

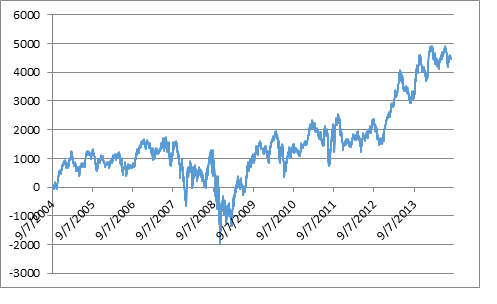

Не удивительно, что такая простая идея имеет не очень хорошую доходность. Сейчас мы добавим стопы, преобразуя нашу торговлю "купил и держи" в трендследящую стратегию. Конкретно, мы вычислим стандартное отклонение дневных приращений цены за предыдущие 20 дней и поставим стоп нашей длинной позиции на уровень, где мы теряем больше, чем половина значения этого стандартного отклонения, в любой день. Это первое, что пришло нам в голову, но результаты получаются достаточно устойчивыми для такого выбора ( в отличие от случаев, когда мы ставим стоп так далеко, что он никогда не срабатывает). Таким образом, мы применяем фиксированный стоп, который переустанавливается каждое утро. Результаты стратегии даны ниже.

Добавление стопов явно улучшило результаты. Это здорово, но не это является выводом из нашего опыта. Вывод состоит в том, что сейчас мы имеем классическую статистику для трендследящей стратегии. Стратегия "купил и держи" имеет вероятность выигрыша 54,3%, а добавление стопов снизило ее до 47%. Но это повлияло на доходность меньше, чем увеличение отношения прибыли к убыткам.

Тесты алгоритмов со случайным входом далеки от нашей идеи, и не совсем подходят для ее иллюстрации. Стратегия со случайными входами и неслучайными выходами не является полностью случайной. Выход может интерпретироваться как вход в кэш. Но мы были неправы в главном , и применение стопов в трендследящей стратегии определенно может работать.

Мы можем быть неправы в разных вещах, но это нормально. Мы учимся на ошибках и исследованиях рыночных данных.

В заключении можно сделать вывод, что стопы все-таки затратны и являются скорее инструментом трендследящих стратегий, чем инструментом контроля рисков.

Сообщение